投稿日:2024年08月09日/更新日:2024年09月12日

インボイス2割特例とは?対象者や条件、メリットについて簡単に解説

当記事はPRが含まれています

令和5年10月よりインボイス制度が導入されました。

その際に「消費税の負担が大きくなるのでは?」と、不安になった免税事業者の方もいるでしょう。

そこで設置されたのが「インボイス2割特例」です。

よく耳にするものの、詳しい内容を知らない方もいるのではないでしょうか?

今回は、インボイス2割特例の内容や対象者、メリットついて紹介します。

インボイス2割特例とは?

インボイス発行事業者となった事業者を対象に、消費税の納付税額を売上に係る消費税額の2割に軽減できる特例措置です。

別名「2割特例」とも呼ばれています。

そもそもインボイス制度は、取引の正確な消費税額と消費税率を把握することです。

しかし、申告に手間がかかることや、納税額の増加を理由に、インボイス登録が伸び悩み、今回の特例措置が生まれました。

インボイス2割特例の対象者は?

2割特例の対象者は、以下の3つです。

- インボイス制度をきっかけに課税転換した事業者

- 課税売上高が1,000万円以下の事業者

- 簡易課税の課税売上高が5,000万円以下の事業者

一般課税での2割特例は、事前手続きなく行えます。

ただし、簡易課税では事前手続きが必要なので、注意しておきましょう。

2割特例の対象外

2割特例の対象外となるケースもあります。

以下3つのいずれかに1つでも当てはまった際は、2割特例の使用は不可能です。

- 基準期間・特定期間の課税売上高が1,000万円を超える場合

- 基準期間・特定期間の課税売上高は1,000万円以下でも、課税事業者選択届出書を提出して2023年10月1日以前から課税事業者になっている場合

- 課税期間を短縮している場合

ただし2つめの条件では、2023年10月1日に属する課税期間中に課税事業者選択不適用届出書を提出することにより、2割特例が適用となります。

あくまでも、インボイスに登録して課税転換してからの負担軽減を目指す制度です。

そのため、最新の情報も合わせてチェックしましょう。

2割特例の適用期間

本章では、個人事業主と法人企業における各適用期間について解説します。

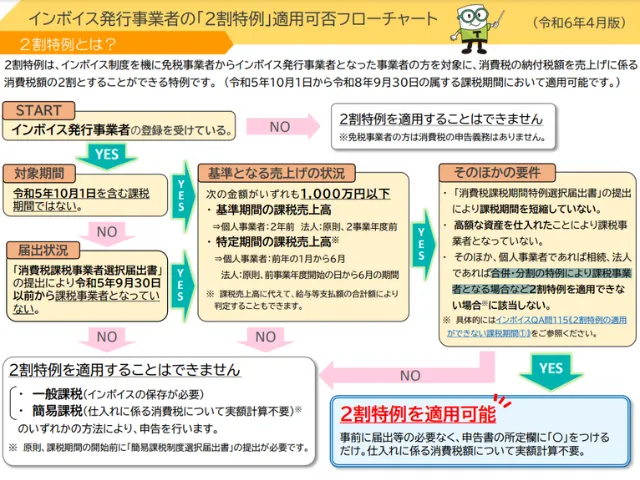

参照:インボイス発行事業者の「2割特例」適用可否フローチャート(令和6年4月版)|国税庁

個人事業主の場合

個人事業主は、2023年10月~2026年9月30日まで。

事前の届出は必要なく、消費税の申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けられます。

ただし、途中で売上高が1,000万円を超えるなど要件を満たせない期間があると、その分短くなるため注意しましょう。

法人企業の場合

法人企業も、2023年10月~2026年9月30日まで。

特定期間の課税売上高が、原則前事業年度開始の日から6月の期間で、課税売上高に代えて、給与等支払額の合計額により 判定することも可能です。

2割特例を適用する4つのメリット

2割特例を適用するメリットは以下の4つです。

- 事前の手続きなしでも適用できる

- 節税効果が期待できる

- 納税額の計算が容易にできる

- 申告する際に算出方法を選択できる

それぞれ解説します。

事前の手続きなしでも適用できる

2割特例は、事前の手続きが不要です。

消費税の確定申告書に「2割特例の適用あり」と追記するだけで済むため、非常に簡単。

手続き忘れや、必要書類の漏れなどの心配もありません。

簡単な手続きで税金の負担を軽減できるため、メリットは大きいでしょう。

ただし、簡易課税の場合は、あらかじめ事前手続きをしなければなりません。

節税効果が期待できる

2割特例を適用することで、節税効果が期待できるメリットもあります。

例えば、本来100万円を納税すべき場合でも、2割特例を活用すれば20万円の納税で済みます。

課税事業者に転換して納税義務が生じたとしても、大幅な負担の増加を抑えられるでしょうす。

納税額の計算が容易にできる

2割特例は以下の2つの計算方法で算出できます。

- 預かり消費税 – 預かり消費税 × 80%

- 売上げにかかる消費税額 × 20%

また、対価の返還なども含めないため、経理業務の負担軽減にも有効です。

申告する際に算出方法を選択できる

2割特例は申告の度に算出方法を選択できるため、自由度が高いのも特徴です。

選択できるのは、以下の2種類です。

- 本則課税もしくは2割特例

- 簡易課税もしくは2割特例

簡易課税の届出を提出していない場合は、本則課税もしくは2割特例かを選択、提出している場合は簡易課税もしくは2割特例かを選択できます。

申告する際に各計算(本則課税または簡易課税と2割特例)をする必要はありません。

申告のタイミングで自分にとって有利なほうを選べるのは、大きなメリットといえるでしょう。

インボイス2割特例のメリットを上手に活用しよう!

インボイス特例2割は、免税事業者からインボイス発行事業者となった方を対象とした、消費税の納税額を売上税額の2割に軽減できる制度です。

主なメリットは、事前の手続きなしで適用されたり、節税効果につながったり、納税額の計算がスムーズに行える点が挙げられます。

しかし、メリットを受けられる事業者がいる反面、消費税の負担が大きい場合もあるため、注意しましょう。

2割特例の条件を確認して当てはまった際は制度を理解し、今回紹介したメリットを上手に活用してみてください。